作者:Mr.America

昨(10日)晚,Lending Club大跌11%,前晚更是大跌35%。这个2014年12月上市时曾经被中、港、美三地投资者奉为“super star”的互联网金融新星,P2P模式的鼻祖、创始者Lending Club,离死亡已只有一步之遥。

▌一、从辉煌到垂死

北京时间5月9日晚, 美国P2P网贷平台Lending Club联合创始人兼首席执行官Renaud Laplanche宣布辞职。

辞职原因是:Renaud Laplanche将2200万美金的近优质贷款出售给了一个单一投资者。

这违反了公司的一项基本原则:在借款人、投资人、监管者、股东和员工间保持最高程度的信任。虽然2200万美元的财务影响很小,但违反公司操作以及在调查时没能完全披露是不能接受的。因此董事会决定让CEO辞去其职务。

因此,Lending Club盘后就跌了27.36个点,实际开盘后下跌了35个点。

其实在过去一年,Lending Club的股价已经跌去了80%。市值也从50亿美金,跌到了目前10亿美金。

创始人辞职这个事情,其实只是压死Lending Club的最后一根稻草。

我还清晰的记得,Lending Club刚上市时,整个香港和大陆的投资圈都沸腾了,一致认为它就是明日之星。

也正是看到了美国P2P的火爆,国内模仿Lending Club企业才开始批量成立,大量的融资,在风险控制能力不足的情况下,试图蛇吞象,迅速扩大自己,形成了众多百亿级别的P2P平台。

结果大家也都看到了,自国内2011年P2P网贷平台上线以来,截至2016年3月,国内累计成立P2P网络贷款平台3984家,已经有1523家公司倒闭或跑路,问题平台比重高达38%。单单在2015年下半年,倒闭或者跑路的公司已经超过了2014年的公司总数。

因此可以很确定地说,美国和中国的P2P泡沫都已经破了——对于市场而言,是花了巨大成本,听了一个美丽的故事。

那么破裂的原因又是什么呢?P2P的未来又在哪里?

▌二、Lending Club的前世今生

Laplanche于2006年创办了Lending Club,为Lending Club一手打造了一个全新的金融理财产品:个人债。

创立之初,Lending Clup还只提供个人贷款,这些贷款多被用于再融资和偿还信用卡。个人贷共有两年、三年以及五年三种期限可供选择,贷款额度从1000美金到35000美金不等。

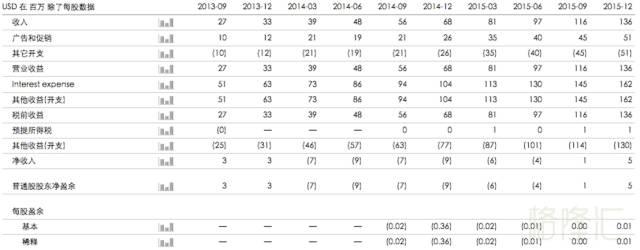

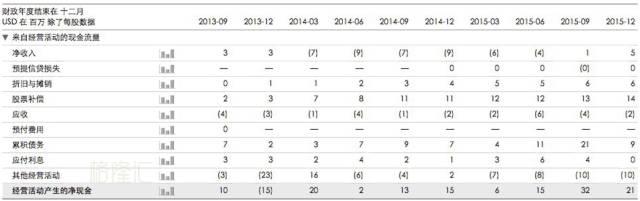

2012年时,Lending Club员工仅仅只有80人,但是日贷款额度却达到了150万美金。到2012年底,其贷款总额度超过了10亿美金,同期Lending Club的现金流入首次小于现金流出,实现盈利。

2014年初,Lneidng Club正式进军企业贷款服务,企业贷款服务极大的刺激的其应收增长。截止2015年底,Lending Club共发放160亿美元贷款。

如此快速的增长离不开Lending Club背后的这些大腿们,如果你翻开其董事会名单,你会发现互联网女皇Mary Meeker,摩根斯坦利前CEO John Mack,以及美国前财政部部长Larry Summers都在里面。

曾记否,中国的那些P2P公司,背后也是一堆巨头站台,甚至包括一些地方政府。

▌三、商业模式

Lending Club的本质就是一个人人贷的互联网平台。

Lending Club的商业模式分两个阶段:

第一阶段:在这一阶段中,WebBank是Lending Club的商业模式中最核心的部分。因为Lending Club本身只是一个平台,没有任何银行业务。

WebBank向借款人发放贷款后,将债权出售给Lending Club,然后Lending Club再以债权收益凭证的形式卖给投资者,这里投资者大部分是个人投资者。

第二阶段:近几年,Lending Club又发展了资产证券化的商业模式模式。借贷人首先在网站申请借贷,在获得投资人足够认购后,由一家银行审核期贷款资格,由银行直接放贷给借款人。然后呢,Lending Club从银行手里买走这笔贷款,进行打包证券化后出售给平台上的其他投资者。实际上就是从银行账面走一圈,然后证券化了银行的贷款,然后打包给了其投资者。

不论是第一阶段和第二阶段,Lending Club之所以能正常运作,都是借助了银行。

这个商业模式有个致命伤:当平台上出现贷款违约时,借款人将独自承担投资的损失,Lending Club并不给予补偿。

在整个交易中,Lending Club扮演的角色本质上就是个中介,为借贷双方匹配供需,但是不提供与资金保障有关的服务。

除了作为中介之外,Lending Club通过对借贷人非常严格的标准来降低违约率。比如,借贷人最低的信用级别FICO要在660分之上,负债/收入比要低于40%(不包括房贷),至少有3年的信用历史等等。

在这个基础上,Lending Club根据借贷人提供的信息,信用数据,贷款期限和金额,设计了一套自己的贷款人评分标准。从A1到G5一共35个评级。

这套系统也是Lending Club平台的精髓。可以毫不夸张的话,Lending Club最开始能够脱颖而出,靠的就是这套评级系统。

但事实证明,这就是个漂亮的说头,实际效果:然并卵。

盈利模式:

Lending Club本身不承担任何违约风险,仅仅是通过交易佣金来赚钱,而且是两头赚。对于投资者来讲,Lending Club收取1%的服务费。对于借贷人,Lending Club会在贷款发放的时候收取一个产品设立费用,一般是1%到5%。

不论从商业模式来看,还是从盈利模式来看,Lending Club都是一个典型的互联网中介,它通过互联网的便利性平滑了贷款和存款利率中的信息不对称性。

▌四、Lending Club的硬伤

Lending Club之所以跌成这样,主要还是因为其商业模式已不被精明实际的华尔街认可了。

正所谓成也萧何,败也萧何。

当初说它好的是华尔街,今天不要它的还是华尔街。

那么商业模式到底出了什么问题呢?

道理其实很简单。在Lending Club上融资其实不比银行便宜,那什么人或者企业会去借钱呢?

其实就是那些不符合银行贷款标准的人或小型企业——这是Lending Club绕不过的致命伤。

因此Lending Club虽然利用互联网搭建了一个让贷款和借款人可以沟通的平台,但是这么做其实是把金融风险给加强了。

举例来说,在Lending Club上的个人借款人一般是从平台借钱去还信用卡了。

借钱还信用卡的人本身就代表了他经济实力较为薄弱,你再怎么控制风险,依旧无法改变这个事实。

另外,在美国什么样的中小企业会去这里贷款呢?

一定是那些没有办法从银行等其他渠道融资的企业,因为美国的中小企业并没有很严重的融资难的问题。资本还是很充足的,利率也是市场化的。

在无比实际和精明的华尔街,没有故事是不行的,但光靠说故事是更不行的,要支撑股价,必须靠实实在在的业绩。而Lending Club营收增长的很快,每个季度增速基本都在15%以上。但是光有营收,没有净利,现金流也没什么起色。

更要命的是,因为这个模式金融风险是明显的,所以美国证监会已经在征集意见要管理这个行业了。毕竟08年的金融危机就是由于次级借贷人引起来的。

CEO违规借贷2200万美金给个人,这本身表明其实这些美国P2P公司并没有很强的监管。CEO既然有权利把平台的钱借给个人,那么借给一个信誉没那么好的公司应该也没太大问题吧?

而且,出资人如果亏钱了,Lending Club是没任何义务和责任赔偿的。

换句话说,这个平台是没有办法保证出资人的权利的。

▌五、中美P2P大不相同

虽然Lending Club是P2P的鼻祖,但是中国企业还是把它本土化了,而且迅速融入了自身特有的坑蒙拐骗因素。

这种强行本土化,然后注入自己基因,也是国内近期P2P破产或跑路潮的一个重要原因之一。

在你了解了P2P的商业模式后,你会发现其实这其中最重要的环节是:风险评估——前提还是你真在做融资中介,而不是骗后来者填前面窟窿的纯庞氏骗局。

只要是贷款就一定有违约风险,这也就是为什么这个业务一般交给大型银行来做。因为普通人或者普通机构没法进行全面的风险评估。

Lending Club能够在美国做大,和美国完整的信用体系是分不开的。

美国有一套非常完整的个人信用评级系统。FICO信用分就是最常用的一种普通信用分。因此Lending Club可以根据FICO分数来评估用户风险。

除此之外,Lending Club其实只是美国家庭生活中的理财小工具而已。Lending Club的平均贷款金额仅仅为5500美元。

而中国人把P2P当做了发财、甚至坑蒙拐骗的工具,有人甚至投入了全部身家财产。

事实上,中国的P2P相当部分就是“非法集资的高利贷”公司,或者庞氏骗局。

当然不排除这中间有一些好好做事的企业,但是不得不说,这个比例还是很低的。

从业务模式来看,国内的P2P就三种,基本每一种都是坑爹货:

1. 纯线上模式,这类公司其实就是提供线上中介服务,负责制定交易规则和提供交易,从借款人到贷款人整个交易都在网上进行。

2. 线上线下结合的公司,这类公司一般打着高收益保本的理财产品来吸引借贷人,而在线下做风控并开发贷款客户。国内大多数P2P都是这个模式,这个模式也是最坑爹的。

3. 纯线下模式,也就是指借贷双方都在线下完成交易。

国内P2P一般都是打着高回报率的口号,一般承诺10%,15%,20%的回报率,有些时候甚至承诺40%,上海中晋给出的是年化50%的回报。

然而你以这样的承诺拿到资金后就意味着你的资金成本非常高,你要去寻找每年能产生20%的投资项项目。

与此同时,资本的回报率是随着资金额的增加而减少的。如果当你管理1亿元的资产,20%的回报还是可能的。但是资产到100亿元,别说20%了,10%都几乎是不可能的。

这样的回报率就决定着这个游戏注定是个骗局,没法长期玩下去。

而且大多数P2P提出来的风险控制也是笑话。

风险控制是个非常专业化的事情,银行里有一个部门,养了上百号人,风控可能做的也就那样。一个刚成立的互联网公司从技术和资金层面来讲,不可能把风控做好。而且国内是没有类似FICO评级的东西的。

没有评级系统,再加上动不动就给出20%的回报率,说白了,大多数国内的P2P就是个庞氏骗局。

这样的企业不出问题就见鬼了。

▌六、结语

Lending Club其实离死亡也就一步之遥了。

本质上来讲,Lending club仍是个金融股。

金融股是有很强的反身性的。

一般金融股负债都很高,都需要再融资。

如果公司需要融资时,陷入丑闻,股价暴跌,那么融资成本会变的很高,甚至融不了资。因为融不了资,那么公司运营必定会恶化。恶化后就更融不到资本了,届时这个公司就面临破产风险了。

Lending Club原本计划今年融资100亿至120亿美金,出了这个丑闻后,这一目标估计就很难实现了。这也意味着套在Lending Club身上的负反馈很可能就要开始了。

而今天国内的P2P的局面让我想起来了2001年的互联网危机。

危机之后便是新生。腾讯,阿里,网易等互联网大牛都是在互联网危机之后发展壮大的。

我相信国内的这一批P2P倒闭潮会淘汰掉这个行业大多数烂企业,留下一些真正有价值的公司。

顺便,提醒下活下来的P2P公司,你们不同于传统的互联网公司,我不喜欢陈ou的人品,不喜欢聚美优品,我可以这辈子都不上他的网站,这对我没多大损失。

你们的消费者就是投资者。这是一个极其需要诚信的行业。你们应该把资金池里的每一分钱都当做是自己父母辛苦赚来的,这样你们才能明白你们不仅仅只是一个信息提供平台。

就像百度一样,你不只是一个搜索引擎,大家使用你,代表着对你的信任。建立一份信任可能要1年,2年甚至10年,但是毁掉这份信任只要5分钟。

要做好P2P,商业道德和诚信是必不可少的。

缺少了商业道德和诚信,这个行业没玩头,也绝对做不大。

杭州和美字节科技有限公司

杭州和美字节科技有限公司 企业邮箱服务商-和美字节

企业邮箱服务商-和美字节 金华和美字节

金华和美字节 北京芷衡律师事务所官网

北京芷衡律师事务所官网 PONY谱尼测试网

PONY谱尼测试网 Yiluyo

Yiluyo 电影网

电影网 优路教育网

优路教育网 Kwai-pwa

Kwai-pwa SOOP입니다

SOOP입니다 Trending Content in English - ShareChat

Trending Content in English - ShareChat 9GAG - Best Funny Memes and Breaking News

9GAG - Best Funny Memes and Breaking News